Clarificări privind deținerea indirectă a microîntreprinderilor

Numeroasele modificări ale Codului fiscal aduse anul acesta prin Ordonanța de Urgență 115/2023 încă mai au nevoie de anumite clarificări pentru a putea fi înțelese și aplicate în mod corespunzător de către contribuabili. În acest sens, Hotărârea de Guvern 1.393/2024 intrată în vigoare în 11.11.2024, aduce câteva lămuriri privind conceptul de deținere indirectă în cazul microîntreprinderilor.

Reamintim că prin OUG 115/2023 a fost modificată definiția microîntreprinderii. Astfel, o microîntreprindere este o persoană juridică română care îndeplinește cumulativ următoarele condiții, la data de 31 decembrie a anului fiscal precedent:

- a realizat venituri care nu au depăşit echivalentul în lei a 500.000 euro. Cursul de schimb pentru determinarea echivalentului în euro este cel valabil la închiderea exerciţiului financiar în care s-au înregistrat veniturile;

- capitalul social al acesteia este deținut de persoane, altele decât statul și unitățile administrativ-teritoriale;

- nu se află în dizolvare, urmată de lichidare, înregistrată în registrul comerțului sau la instanțele judecătorești, potrivit legii;

- a realizat venituri, altele decât cele din consultanţă şi/sau management, în proporţie de peste 80% din veniturile totale;

- are cel puţin un salariat;

- are asociaţi/acţionari care deţin, în mod direct sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot şi este singura persoană juridică stabilită de către asociaţi/acţionari să aplice prevederile prezentului titlu;

- a depus în termen situaţiile financiare anuale, dacă are această obligaţie potrivit legii.

Potrivit aceluiași act normativ, a fost modificat și numărul de microîntreprinderi deținute pentru care se putea plăti impozit pe venit. Astfel, un asociat/acționar putea să dețină, direct sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot numai la o singură microfirmă, iar în cazul în care deținea mai multe, acesta trebuia să decidă până la data de 31.03.2024 care microîntreprindere va rămâne singura care va plăti impozit pe venit.

În ceea ce privește deținerea indirectă, potrivit HG 1.393/2024, se referă la situația în care o persoană deține o cotă-parte din capitalul social sau din totalul drepturilor de vot la o persoană juridică, prin intermediul unei alte persoane juridice la care persoana respectivă deține titluri de participare sau drepturi de vot. Deținerea indirectă se calculează prin înmulțirea procentelor deținerilor, începând cu procentul deținerii sale directe la prima persoană juridică română deținută și continuând cu procentele de deținere, pe lanțul de persoane juridice, până la cea pentru care se verifică statutul de microîntreprindere

Pentru o și mai bună înțelegere a modului de calcul, Hotărârea de Guvern prezintă trei exemple pe care vi le reproducem mai jos:

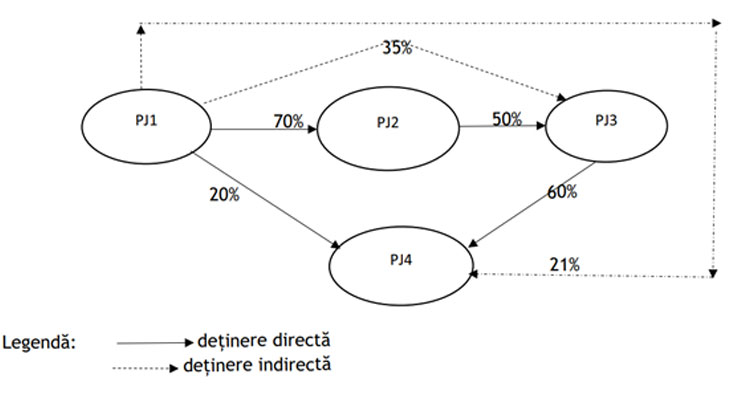

Exemplul 1

- Persoana juridică română, PJ1, prezintă la sfârșitul anului precedent dețineri directe și/sau indirecte la alte trei persoane juridice române, respectiv PJ2, PJ3 și PJ4.

- Societatea PJ1 deține direct 70% din valoarea/numărul titlurilor sale de participare sau a/al drepturilor de vot la societatea PJ2;

- Societatea PJ1 deține indirect 35% din valoarea/numărul titlurilor sale de participare sau a/al drepturilor de vot la societatea PJ3, respectiv 70% x 50% = 35%;

- Societatea PJ1 are în PJ4 o deținere totală de 41%, formată din deținerea directă, de 20%, și din deținerea indirectă, de 21%, respectiv 70% x 50% x 60% = 21%.

Exemplul 2

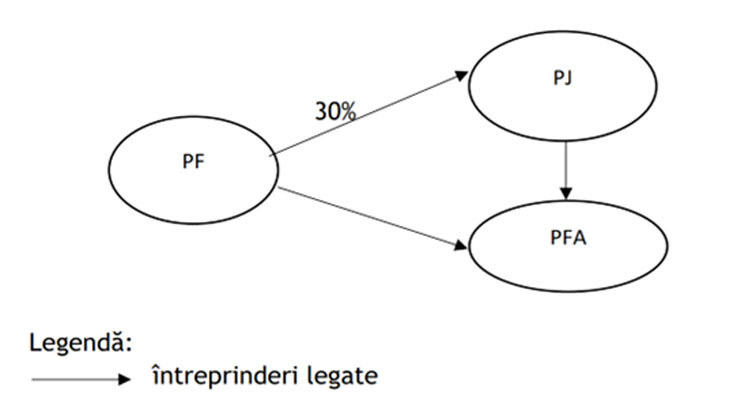

O persoană fizică, PF, deține, la sfârșitul anului fiscal precedent, 30% din valoarea/numărul titlurilor de participare sau a/al drepturilor de vot la o persoană juridică română, PJ, și desfășoară, totodată, activitate prin intermediul unei persoane fizice autorizate, PFA.

- PJ verifică condiția referitoare la întreprinderi legate, potrivit prevederilor art. 47 alin. (1^1) lit. d) din Codul fiscal, având în vedere următoarea situație, la data de 31 decembrie a anului fiscal precedent, astfel:

- PJ a realizat venituri de 1.000.000 lei, potrivit reglementărilor contabile aplicabile;

- PFA a realizat venituri încasate, înregistrate în registrul-jurnal de încasări și plăți, potrivit reglementărilor contabile aplicabile, de 500.000 lei.

- Veniturile realizate de 1.000.000 lei, respectiv de 500.000 lei sunt din categoriile de venituri care constituie baza impozabilă potrivit dispozițiilor art. 53 din Codul fiscal.

PJ este întreprindere legată cu PFA, prin intermediul deținerii PF, de peste 25% din capitalul PJ, persoana juridică calculează valoarea totală a veniturilor prin însumarea veniturilor celor două persoane, PJ și PFA. Având în vedere că suma totală a veniturilor este de 1.500.000 lei și nu depășește echivalentul în lei al plafonului de 500.000 euro, la un curs de schimb de 5 lei/euro, PJ ar putea aplica sistemul de impozitare pe veniturile microîntreprinderilor, pentru anul fiscal următor, dacă îndeplinește și celelalte condiții pentru aplicarea sistemului de impunere, prevăzute la art. 47 din Codul fiscal.

În ceea ce privește plafonul de 500.000 de euro, menționăm că pentru aplicarea sistemului de impozitare pe veniturile microîntreprinderilor se vor lua în calcul veniturile realizate de persoana juridică cumulate cu veniturile întreprinderilor legate cu aceasta în cazul în care procentul deținerii indirecte este de peste 25% sau dacă rezultatul însumării procentelor de deținere directă și indirectă este de peste 25%.

* Potrivit OUG 31/2024, persoana juridică română este legată cu o altă persoană dacă între acestea există oricare dintre următoarele raporturi:

- persoana juridică română care verifică condiţia deţine la o altă persoană juridică română, direct şi/sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot, sau aceasta are dreptul de a numi sau de a revoca administratorul/majoritatea membrilor consiliului de administraţie, de conducere ori de supraveghere al acelei alte persoane juridice române;

- persoana juridică română care verifică condiţia este deţinută de o altă persoană juridică română, direct şi/sau indirect, cu peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot, sau, la persoana juridică română care verifică condiţia, această altă persoană juridică română are dreptul de a numi sau de a revoca administratorul/majoritatea membrilor consiliului de administraţie, de conducere ori de supraveghere;

- persoana juridică română care verifică condiţia este legată cu o altă persoană juridică română dacă o persoană deţine, în mod direct şi/sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot, sau are dreptul de a numi sau de a revoca administratorul/majoritatea membrilor consiliului de administraţie, de conducere ori de supraveghere atât la prima persoană juridică, cât şi la cea de-a doua persoană juridică. În situaţia în care persoana care deţine titlurile de participare/drepturile de vot sau de numire/revocare este o persoană juridică română, persoana juridică română care verifică condiţia cumulează şi veniturile acestei persoane;

- persoana juridică română care verifică condiţia dacă are unul sau mai mulţi acţionari/asociaţi care deţin, direct şi/sau indirect, peste 25% din valoarea/numărul titlurilor de participare sau al drepturilor de vot ale acestei persoane juridice române, acţionari/asociaţi care desfăşoară şi activitate economică prin intermediul unei persoane fizice autorizate/întreprinderi individuale/întreprinderi familiale/altei forme de organizare a unei activităţi economice, fără personalitate juridică, autorizată potrivit legilor în vigoare. În această situaţie, veniturile înregistrate potrivit reglementărilor contabile aplicabile sau norma anuală de venit, stabilită/ajustată/redusă, potrivit prevederilor titlului IV, ale/a persoanei fizice autorizate/întreprinderii individuale/întreprinderii familiale/altei forme de organizare a unei activităţi economice fără personalitate juridică, autorizată potrivit legilor în vigoare, se cumulează cu cele realizate de persoana juridică română/alte întreprinderi legate.

Exemplul 3

La sfârșitul trimestrului II al unui an fiscal, o persoană fizică, PF, deține 40% din valoarea/numărul titlurilor de participare sau a/al drepturilor de vot la o persoană juridică română, PJ, plătitoare de impozit pe veniturile microîntreprinderilor și desfășoară, totodată, activitate prin intermediul unei persoane fizice autorizate, PFA.

PJ verifică condiția referitoare la întreprinderi legate, potrivit prevederilor art. 47 alin. (1^1) lit. d) din Codul fiscal, având în vedere următoarea situație, la data de 30 iunie, după cum urmează:

- PJ a realizat venituri cumulate de 500.000 lei, potrivit reglementărilor contabile aplicabile;

- PFA a realizat venituri încasate, înregistrate în registrul-jurnal de încasări și plăți, potrivit reglementărilor contabile aplicabile, de 2.500.000 lei.

Veniturile realizate de 500.000 lei, respectiv de 2.500.000 lei sunt din categoriile de venituri care constituie baza impozabilă potrivit dispozițiilor art. 53 din Codul fiscal.

PJ calculează valoarea totală prin însumarea veniturilor înregistrate de PJ și PFA. Având în vedere că suma veniturilor, respectiv suma de 3.000.000 lei, depășește echivalentul în lei al plafonului de 500.000 euro, la un curs de schimb de 5 lei/euro, începând cu trimestrul II al anului respectiv, PJ datorează impozit pe profit.

Îți vom trimite un e-mail în momentul în care este publicat un articol nou pe pagina noastră. Te rugăm să îți introduci numele și adresa de e-mail pentru primi notificări.